生产、经营所得个人所得税纳税申报(A表)流程说明

1.2.1 功能概述

本表适用于个体工商户、企事业单位承包承租经营者、个人独资企业投资者和合伙企业合伙人在中国境内取得“个体工商户的生产、经营所得”或“对企事业单位的承包经营、承租经营所得”的个人所得税月度(季度)纳税申报。合伙企业有两个或两个以上自然人合伙人的,应分别填报本表。

1.2.2 操作说明

1、依次点击菜单【申报缴税—纳税申报--生产、经营所得个人所得税纳税申报(A表)】,点击【申报】按钮进入申报初始化页面,如下图所示。

2、输入被投资单位“纳税人识别号”,输入税号后,系统自动获取纳税人基本信息。

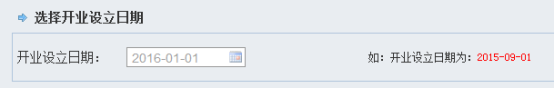

3、税款所属期根据认定自动带出,不可修改;

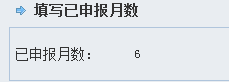

4、在选择所得税项目中,只能选择已做认定的项目,不能选择未做认定的项目;

5、选择所得项目后,被投资单位类型自动带出,无法修改;

6、选择开业设立日期系统自动调用企业开业登记日期,无法修改;

7、已申报月份自动查询用户以往申报记录,将申报月份带入至界面;

8、点击【填写申报表】,进入申报页面,如下图;

9、填写申报数据,其中:

1)第1行“收入总额”:填写本年度开始生产经营月份起截至本期从事生产经营以及与生产经营有关的活动取得的货币形式和非货币形式的各项收入总金额。包括:销售货物收入、提供劳务收入、转让财产收入、利息收入、租金收入、接受捐赠收入、其他收入。

2)第2行“成本费用”:填写本年度开始生产经营月份起截至本期实际发生的成本、费用、税金、损失及其他支出的总额。

3) 第3行“利润总额”:填写本年度开始生产经营月份起截至本期的利润总额。

4) 第4行“弥补以前年度亏损”:填写可在税前弥补的以前年度尚未弥补的亏损额。

5) 第5行“合伙企业合伙人分配比例”:纳税人为合伙企业合伙人的,填写本栏;其他则不填。分配比例按照合伙协议约定的比例填写;合伙协议未约定或不明确的,按合伙人协商决定的比例填写;协商不成的,按合伙人实缴出资比例填写;无法确定出资比例的,按合伙人平均分配。

6) 第6行“投资者减除费用”:填写根据实际经营期限计算的可在税前扣除的投资者本人的生计减除费用。

7) 第7行“应税所得率”:按核定应税所得率方式纳税的纳税人,填写税务机关确定的核定征收应税所得率。按其他方式纳税的纳税人不填本行。

8) 第8行“应纳税所得额”:根据下表对应的方式填写。

9) 第9行“税率”及第10行“速算扣除数”:按照税法第三条规定,根据第8行计算得出的数额进行查找填写。

10) 第11行“应纳税额”:根据相关行次计算填写。

10、公式说明(表内公式)

A、本表行次3【三、利润总额】:当征收方式为查账征收时:第3行=第1行-第2行。

B、本表行次8【八、应纳税所得额】:

①当预缴方式为"当期实际数",征收方式是"核定所得率征收(按收入)"时,如果第1行大于0,第8行=第1行×第7行×第5行.

②当预缴方式为"当期实际数",征收方式是"核定所得率征收(按成本费用)"时,如果第2行大于0,第8行=第2行÷(1-第7行)×第7行×第5行.

③当预缴方式为"经税务机关认可的其他方法"征收方式是"核定征收",自行录入.

④当预缴方式为"当期实际数"征收方式是"查账征收",当第3行小于等于0时,本行为0.

⑤当预缴方式为"当期实际数"征收方式是"查账征收",当第3行大于等于0时,且类型为“合伙企业”,公式:第8行=(第3行-第4行)×第5行-第6行.

⑥当预缴方式为"当期实际数"征收方式是"查账征收",当第3行大于等于0时,且类型为其他类型,公式:第8行=第3行-第4行-第6行.

⑦当预缴方式为"上年度应纳税额1/4"或"上年度应纳税额1/12"征收方式是"查账征收",自行录入.

⑧负数自动归零.

⑨预缴方式等于01时,为【当期实际数】

预缴方式等于02时,为【上年度应纳税额的1/4】

预缴方式等于03时,为【上年度应纳税额的1/12】

预缴方式等于04时,为【经当地税务机关认可的其他方法】

其他情况时,预缴方式默认为【当期实际数】

C、本表行次9【九、税率%】:

①当第8行为0时,显示为0;

②当第8行,小于15000元,显示税率为5%.

③当第8行,大于等于15000元,小于30000元,显税率为10%.

④当第8行,大于等于30000元,小于60000元,显示税率为20%.

⑤当第8行,大于等于60000元,小于100000元,显示税率为30%.

⑥当第8行,大于等于100000元,显示税率为35%.

D、本表行次10【十、速算扣除数】:

①当第8行为0时,显示为0.

②当第8行,小于15000元,显示为0;当第8行,大于等于15000元,小于30000元,显示为750.

③当第8行,大于等于30000元,小于60000元,显示为3750.

④当第8行,大于等于60000元,小于100000元,显示为9750.

⑤当第8行,大于等于100000元,显示为14750.

C、本表行次11【十一、应纳税额】:公式:第11行=第8行×第9行-第10行

特殊情况:当纳税人税种认定模块税种鉴定信息中征收方式为“核定应纳所得税额”时,该行为开放状态,供纳税人录入税务机关认可的应纳所得税额。

E、本表行次14【十四、应补(退)税额】:当征收方式为核定征收时,公式:第14行=第11行-第13行;

当征收方式为查账征收时,公式:第14行=第11行-第12行-第13行.。

11、数据填写完毕后,点击【申报】按钮提交申报信息,进入申报确认界面;

12、确定数据无误后,点击【确定】按钮进行申报;

1.2.3 注意事项

1、本表第5行【五、合伙企业合伙人分配比例 %】应小于等于1!

2、附表个人所得税基础信息表(B表)为必填表!

3、本表第12行【十二、减免税额】应该等于附表《个人所得税减免税事项报告表》的合计行减免税额!

4、本表第1行【一、收入总额】为累计收入,应不小于上月收入!

5、在同一所属期内,非首次申报时,第8行【八、应纳税所得额】中本次填写的的金额应大于上次填写的金额!

6、本表第13行【十三、已预缴税额】应等于所属期为本年度的实际入库金额合计数加上以前年度多缴在本年抵减的金额。