网上开具税收完税(费)证明(文书式)

一、 业务概述

(一)开具税收完税证明

1.税收完税证明是税务机关为证明纳税人已经缴纳税款或者已经退还纳税人税款而开具的纸质税收票证。其适用范围是:

(1)扣缴义务人代扣代收税款后,已经向纳税人开具税法规定或国家税务总局认可的记载完税情况的其他凭证,纳税人需要换开正式完税凭证的;

(2)纳税人遗失已完税的各种税收票证(《出口货物完税分割单》、印花税票和《印花税票销售凭证》除外),需要重新开具的;

(3)对纳税人特定期间完税情况出具证明的;

(4)国家税务总局规定的其他需要为纳税人开具完税凭证情形。

税务机关在确保纳税人缴、退税信息全面、准确、完整的条件下,可以开展前款第四项规定的税收完税证明开具工作,具体开具办法由各省税务机关确定。

2.纳税人遗失已完税税收票证需要税务机关另行提供的,应当登报声明原持有联次遗失并向税务机关提交申请;税款经核实确已缴纳入库或从国库退还的,税务机关应当开具税收完税证明或提供原完税税收票证复印件。

3.税收完税证明分为表格式和文书式两种。按照《税收票证管理办法》(以下简称《办法》)第十七条第一款第(二)项、第(三)项以及国家税务总局明确规定的其他情形开具的税收完税证明为表格式;按照《办法》第十七条第一款第(四)项规定开具的税收完税证明为文书式,文书式税收完税证明不得作为纳税人的记账或抵扣凭证。

4.《办法》第十三条第(三)项、第十七条第一款第(二)项所称扣缴义务人已经向纳税人开具的税法规定或国家税务总局认可的记载完税情况的其他凭证,是指记载车船税完税情况的交强险保单、记载储蓄存款利息所得税完税情况的利息清单等税法或国家税务总局认可的能够作为已完税情况证明的凭证。

5.《办法》第十七条第一款第(四)项所称“对纳税人特定期间完税情况出具证明”,是指税务机关为纳税人连续期间的纳税情况汇总开具完税证明的情形。税务机关按照《办法》第十七条第一款第(四)项开具完税证明时,必须确保纳税人缴、退税信息全面、准确、完整,具体开具办法由各省税务机关确定。

6.扣缴义务人未按规定为纳税人开具税收票证的,税务机关核实税款缴纳情况后,应当为纳税人开具税收完税证明(表格式)。

7. 税务机关征收的各种税款,已经入库或退库的,可以开具完税证明。

8. “转开”、“补开”时需要从系统中自动调取已成功办理业务的税票信息,成功办理业务的税票认定条件是:纸质税收缴款书已入库销号、《税收电子缴款书》已上解销号、《税收收入退还书》已退库销号、《税收收入电子退还书》已退库销号,“转开”仅适用于纸质缴款书,同一纳税人同一笔原始凭证只能“转开”一次税收完税证明(表格式)。

9.对于纳税人在年度中间因出国、向境外转移财产、对外投资等原因需要完税证明并向税务机关提出要求的,经税务机关核实后,开具其相应期间实际缴纳个人所得税款的完税证明,当纳税人开具的证明发生丢失等情况时可申请多次开具。

10.在税收完税证明开具后,系统自动调用更新票证库存(减少)。

11. 对于限售股转让所得征收个人所得税征缴方式采取预缴税款方式的,主管税务机关向证券机构开具纸质缴款书或以横向联网电子缴税方式将证券机构预扣预缴的个人所得税税款缴入国库的同时,根据《限售股转让所得扣缴个人所得税报告表》分纳税人开具《税收完税证明(表格式)》或《税收完税证明(文书式)》,作为纳税人预缴个人所得税的完税凭证。

12、证券交易场所和证券登记结算机构扣缴证券交易印花税,应当在证券公司给参与集中交易的投资者开具的“成交过户交割凭单”(以下简称交割单)、证券登记结算机构或证券公司给办理非集中交易过户登记的投资者开具的“过户登记确认书”(以下简称确认书)中注明应予扣收税款的计税金额、税率和扣收税款的金额,交割单、确认书应加盖开具单位的相关业务章戳。已注明扣收税款信息的交割单、确认书可以作为纳税人已完税的证明。

纳税人需要另外再开具正式完税凭证的,可以凭交割单或确认书,连同税务登记证副本或纳税人身份证明材料,向证券交易场所和证券登记结算机构所在地的主管税务机关要求开具《税收完税证明》。为保证纳税人依法取得正式完税凭证,证券交易场所和证券登记结算机构应当将扣缴证券交易印花税的纳税人明细信息及时报送主管税务机关。

13、环境保护税纳税人在完成税款缴纳后,申请换开税收票证的,税务机关核实税款缴纳情况后,为纳税人汇总开具税收完税证明。允许换开的次数,按现行票证管理相关规定处理。

税收完税证明用于环境保护税完税情况的证明时,对同一类别的应税污染物、同一税款所属期、同一入(退)库时间的税款,进行汇总合计开具。同一类别的应税污染物指:大气污染物、水污染物、固体废物、噪声。

(二)开具社会保险费缴费证明

对于缴费人在年度中间因出国、向境外转移财产、对外投资等原因需要缴费证明并向税务机关提出要求的,经税务机关核实后,开具其相应期间实际缴纳社会保险费的缴费证明,当发生缴费人开具的证明发生丢失等情况时可申请多次开具。

对于缴费人因税务机关通过财税库银系统、委托银行代扣代缴等进行社会保险费批量扣款、(实行社会保险费明细管理的地区)以单位身份参保的企业员工需要查询单位代缴社会保险费情况以及社会保险费缴费人发生社保关系转移等情形,需要税务部门提供某时期内的社会保险费缴纳情况证明的开具。缴费金额应既包括申请人作为单位下的员工所缴纳的社保费,也包括作为灵活就业人员时所缴纳的社保费。

其他需要提供个人已缴费情况的证明出具。该流程可开具的证明类型应具有可扩展性,根据实际情况,可在增加新的证明模板之后实现相应税费证明的出具。

系统提供参数配置功能,是否打印单位缴纳部分由各级税务机关通过参数配置进行控制。上级税务机关已进行参数配置的下级税务机关不得重复配置。

(三)开具社会保险费缴费证明(补录明细信息)

开具社会保险费缴费证明(补录明细信息)适用于已实行扣缴明细申报,但因信息化条件暂不具备等原因,税务机关对受理的明细申报信息并未录入系统的情况。此种情况下,若缴费人向税务机关提出开具完税证明要求的,须提供合法身份证明和有关已扣(缴)税款凭证,经税务机关核实并录入该纳税人相应期间的明细申报信息后,可开具其相应期间实际缴纳社会保险费的缴费证明。

对于缴费人因税务机关通过财税库银系统、委托银行代扣代缴等进行社会保险费批量扣款、(实行社会保险费明细管理的地区)以单位身份参保的企业员工需要查询单位代缴社会保险费情况以及社会保险费缴费人发生社保关系转移等情形,需要税务部门提供某属期内的社会保险费缴纳情况证明的开具。缴费金额应既包括申请人作为单位下的员工所缴纳的社保费,也包括作为灵活就业人员时所缴纳的社保费。

手工开具社会保险费缴费证明:1、在实行社会保险费明细申报的地方,在缴费人能提供纸质社会保险费申报明细信息、无电子明细数据的前提下,通过系统补录该缴费人以前年度的明细申报信息,并为其开具社会保险费缴费证明;2、必须是在金税三期个人税收管理系统上线前发生的业务(2013年1月1日前)。

除上述情况外,一律不得使用本业务开具社会保险费缴费证明。

其他需要提供个人已缴费情况的证明出具。该流程可开具的证明类型应具有可扩展性,根据实际情况,可在增加新的证明模板之后实现相应费证明的出具。

二、 业务前提

纳税人登记状态为正常

三、功能节点

电子税务局——我要办税——证明开具——开具税收完税(费)证明

四、操作步骤

纳税人选择我要办税—“证明开具”,点击左侧功能树“开具税收完税(费)证明”-“网上开具税收完税证明(文书式)”功能,右侧展示功能操作区:

(1)查询:纳税人选择缴(退)款日期起、缴(退)款日期止、税款所属期起、税款所属期止、税务机关,点击![]() 按钮,系统查询显示符合条件的完税信息,包括原凭证号、征收项目、征收品目、税款所属期起、税款所属期止、入(退)库日期、实缴(退)金额。

按钮,系统查询显示符合条件的完税信息,包括原凭证号、征收项目、征收品目、税款所属期起、税款所属期止、入(退)库日期、实缴(退)金额。

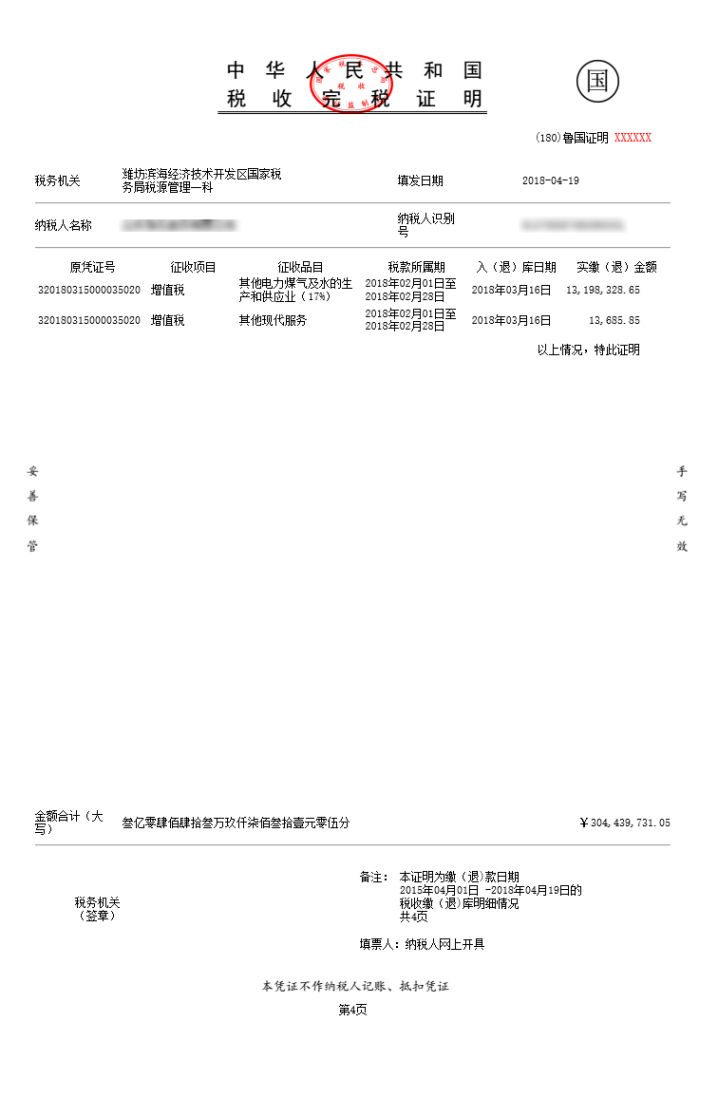

(2)明细打印:纳税人点击![]() 按钮,进入税收完税证明明细打印页面(展示查询条件下所有的完税信息明细):

按钮,进入税收完税证明明细打印页面(展示查询条件下所有的完税信息明细):

纳税人点击打印按钮,将完税明细打印为纸质资料。

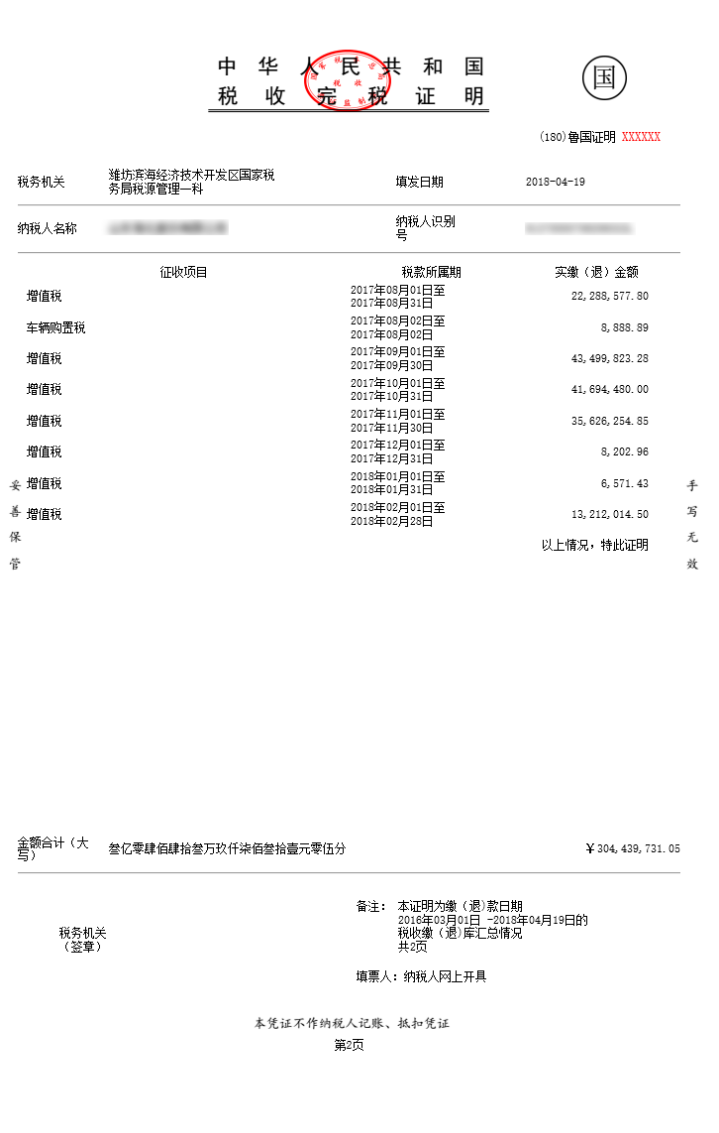

(3)汇总打印:纳税人点击![]() 按钮,进入税收完税证明汇总打印页面(按照征收项目汇总的完税证明信息):

按钮,进入税收完税证明汇总打印页面(按照征收项目汇总的完税证明信息):

纳税人点击打印按钮,将完税证明汇总信息打印为纸质资料。