成品油消费税

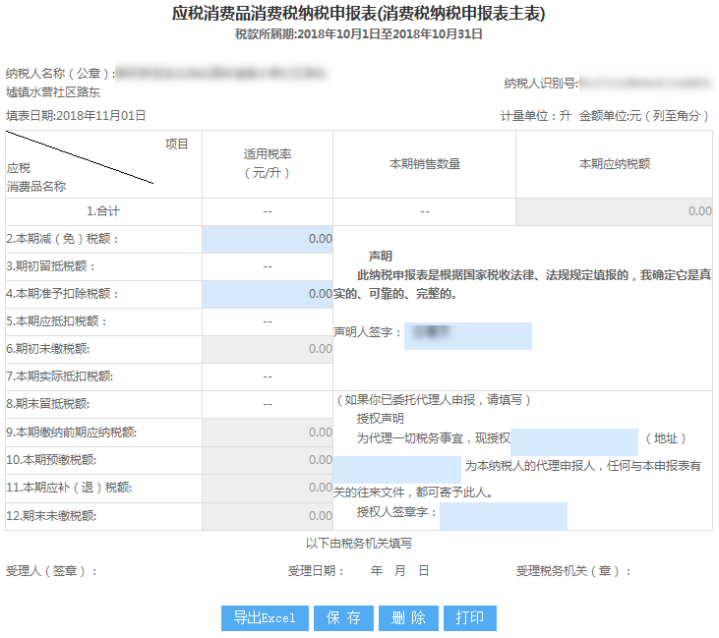

成品油消费税申报如下图所示:

(一)成品油消费品消费纳税申报表

本表仅限成品油消费品纳税人使用。

点击我要办税—“税费申报及缴纳”,左侧“消费税及附加税申报”----“成品油消费税”-----“成品油消费品消费纳税申报表”,如下图所示:

说明:

(1) 本表“应纳税额”栏,填写本期按适用税率计算缴纳的消费税应纳税额,计算公式为:应纳税额=销售数量×适用税率

“应纳税额”合计栏等于汽油、柴油、石脑油、溶剂油、润滑油、燃料油“应纳税额”的合计数。平台自动计算应纳税额及应纳税额合计栏。

(2) 本期准予扣除税额=附件一的本期准予扣除税款合计。

(3) 本表“本期减(免)税额”栏,填写本期按照税收法规规定减免的消费税应纳税额,不包括暂缓征收的项目。其减免的消费税应纳税额情况,需填报本表附2《本期减(免)税额计算表》予以反映。

(4) 本栏数值与本表附2《本期减(免)税额计算表》“本期减(免)税额”合计栏数值一致。

(5) 本表“期初留抵税额”栏按上期申报表“期末留抵税额”栏数值填写。

(6) 本表“本期准予扣除税额”栏,填写按税收法规规定,外购、进口或委托加工收回汽油、柴油、石脑油、润滑油、燃料油后连续生产应税消费品准予扣除汽油、柴油、石脑油、润滑油、燃料油的消费税已纳税款。其准予扣除的已纳税额情况,需填报本表附1《本期准予扣除税额计算表》予以反映。

本栏数值与本表附1《本期准予扣除税额计算表》“本期准予扣除税款”合计栏数值一致。

(7) 本表“本期应抵扣税额”栏,填写纳税人本期应抵扣的消费税税额,计算公式为:本期应抵扣税额=期初留抵税额+本期准予抵扣税额

(8) 本表“期初未缴税额”栏,填写本期期初累计应缴未缴的消费税额,多缴为负数。其数值等于上期申报表“期末未缴税额”栏数值。

(9) 本表“期末留抵税额”栏,计算公式如下,其值大于零时按实际数值填写,小于等于零时填写零:

(10) 期末留抵税额=本期应抵扣税额-应纳税额(合计栏金额)+本期减(免)税额

(11) 本表“本期实际抵扣税额”栏,填写纳税人本期实际抵扣的消费税税额,计算公式为:本期实际抵扣税额=本期应抵扣税额-期末留抵税额

(12) 本表“本期缴纳前期应纳税额”栏,填写纳税人本期实际缴纳入库的前期应缴未缴消费税额。

(13) 本表“本期预缴税额”栏,填写纳税申报前纳税人已预先缴纳入库的本期消费税额。

(14) 本表“本期应补(退)税额”栏,填写纳税人本期应纳税额中应补缴或应退回的数额,计算公式如下,多缴为负数:

(15) 本期应补(退)税额=应纳税额(合计栏金额)-本期减(免)税额-本期实际抵扣税额-本期预缴税额

(16) 本表“期末未缴税额”栏,填写纳税人本期期末应缴未缴的消费税额,计算公式如下,多缴为负数:

期末未缴税额=期初未缴税额+本期应补(退)税额-本期缴纳前期应纳税额

(二)本期准予扣除税额计算表

本表作为《成品油消费税纳税申报表》的附列资料,由外购、进口或委托加工收回汽油、柴油、石脑油、润滑油、燃料油(以下简称应税油品)后连续生产应税成品油的纳税人填报,未发生此类业务的纳税人不填报本表。。

点击我要办税—“税费申报及缴纳”,左侧“消费税及附加税申报”----“成品油消费税”-----“本期准予扣除税额计算表”,如下图所示:

说明:

(1) 本表“当期准予扣除的委托加工收回应税消费品已纳税款”栏,填写纳税人符合税收法规规定,在本期申报抵扣委托加工收回用于连续生产的应税油品已纳消费税款,本栏数据与购进方式为“委托加工收回”的应税油品抵扣税款台账第12栏“连续生产领用已纳税额本月合计”数值一致。

(2) 本表“当期准予扣除的外购应税消费品已纳税款”栏,填写纳税人符合税收法规规定,在本期申报抵扣外购用于连续生产的应税油品已纳消费税款,本栏数据与购进方式为“外购”的应税油品抵扣税款台账第12栏“连续生产领用已纳税额本月合计”数值一致。

(3) 本表“当期准予扣除的进口应税消费品已纳税款”栏,填写纳税人符合税收法规规定抵扣条件,在本期申报抵扣进口用于连续生产的应税油品已纳消费税款,本栏数据与购进方式为“进口”的应税油品抵扣税款台账第12栏“连续生产领用已纳税额本月合计”数值一致。

(4) 本表“本期准予扣除税款合计”为本期外购、进口或委托加工收回应税油品后连续生产应税成品油准予扣除应税油品已纳税款的合计数,即本表第6栏的项目1+项目2+项目3。该栏数值应与《成品油消费税纳税申报表》“本期准予扣除税额”栏数值一致。

(三)本期减(免)税额明细表

点击我要办税—“税费申报及缴纳”,左侧“消费税及附加税申报”----“ ”-----“本期减(免)税额明细表”,如下图所示:

操作说明:

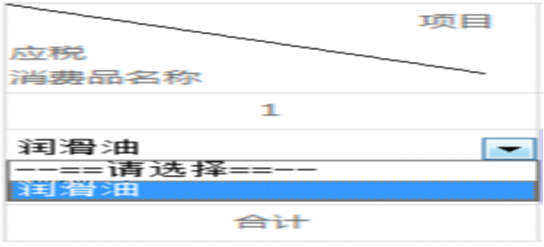

(1)应税消费品名称为下拉列表,点击右侧![]() ,如下图所示:

,如下图所示:

(2)有多项应税消费品需要填写时,请点击![]() 按钮增加一行。

按钮增加一行。

(3)当增加的行次需删除时,请点击![]() 按钮删除该行。

按钮删除该行。

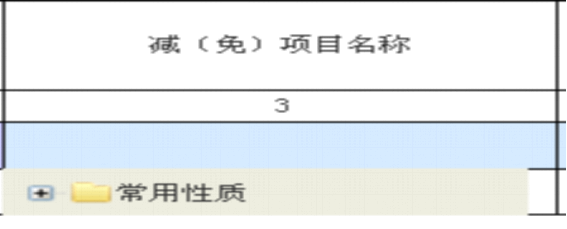

(4)第3列减免项目名称为下拉选择菜单,如下图所示:

点击输入框,查找所需选择的减免项目,选择后,第二列自动显示减免性质代码。

(5)如无需填写本表,需删除已填写信息时,请点击![]()

(6)数据填写完毕,请点击![]()

(7)第8列减(免)税额,平台设置为自动根据给定公式计算,不可修改。如数据需调整,请调整公式中涉及的项目(放开可填写项)

附:国家税务总局下发的填表说明

填表说明

一、本表作为消费税纳税申报表的附列资料,由符合消费税减免税政策规定的纳税人填报。本表不含暂缓征收的项目。未发生减(免)消费税业务的纳税人和受托加工方不填报本表。

二、本表“税款所属期”、“纳税人名称”、“纳税人识别号”的填写同消费税申报表主表。

三、本表“应税消费品名称”栏,填写按照税收法规规定减征、免征应税消费品的名称。

四、本表“减(免)性质代码”栏,根据国家税务总局最新发布的减(免)性质代码,填写减征、免征应税消费品对应的减(免)性质代码。

五、本表“减(免)项目名称”栏,根据国家税务总局最新发布的减(免)项目名称,填写减征、免征应税消费品对应的减(免)项目名称。

六、本表“减(免)金额”栏,填写本期应当申报减征、免征消费税的应税消费品销售金额,适用不同税率的应税消费品,其减(免)金额应区分不同税率分栏填写。

七、本表“减(免)数量”栏,填写本期应当申报减征、免征消费税的应税消费品销售数量,适用不同税率的应税消费品,其减(免)数量应区分不同税率分栏填写。计量单位应与消费税纳税申报表一致。

八、本表“适用税率”栏,填写按照税法规定减征、免征应税消费品的适用税率。

九、本表“减(免)税额”栏,填写本期按适用税率计算的减征、免征消费税额。同一税款所属期内同一应税消费品适用多档税率的,应分别按照适用税率计算减(免)税额。

十、本表“减(免)税额合计”为本期减征、免征消费税额的合计数。该栏数值应与当期消费税纳税申报表“本期减(免)税额”栏数值一致。

十一、本表为A4竖式,一式二份,一份纳税人留存,一份税务机关留存。

(四)本期委托加工情况报告表

点击我要办税—“税费申报及缴纳”,左侧“消费税及附加税申报”----“ ”-----“本期委托加工情况报告表”,如下图所示:

(1)有多项代收代缴款情况需要填写时,请选中代扣代缴款情况中的一行点击![]() 按钮增加一行。

按钮增加一行。

(2)有受托方代扣代缴税款情况需要填写时,请选中受托方代扣代缴税款情况中的一行点击![]() 按钮增加一行。

按钮增加一行。

(3)当增加的行次需删除时,请点击![]() 按钮删除该行。

按钮删除该行。

(4)表单填写完成,点击![]() 按钮保存数据。

按钮保存数据。

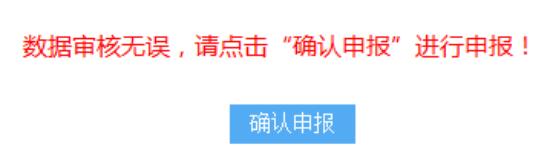

(五)消费税确认申报

所需填报的报表填写并保存成功后,点击消费税申报菜单--确认申报,系统自动审核数据,通过审核校验的,系统自动将申报数据写入金三核心征管系统,并反馈用户申报状态信息。如下图所示:

说明:数据提交成功后,需要申报期结束前查询申报状态,申报状态提示信息为“申报成功”表示本次申报数据已成功写入征管系统,如有申报失败的提示信息,需及时处理。

点击我要办税—“税费申报及缴纳”,消费税及附加税申报----“成品油消费税”-- “城建税、教育费附加、地方教育附加税(费)申报表”,如下图所示:

数据填写完成,点击“保存”按钮保存表单,点击“申报”按钮申报表单,点击“打印”按钮将表单打印为纸质。