增值税小规模纳税人申报

一、业务概述

增值税小规模纳税人申报是指增值税小规模纳税人依据相关税收法律法规的规定依法履行纳税义务,就增值税纳税有关事项向税务机关提交有关纳税书面报告,税务机关受理纳税人申报的过程。

二、业务前提

1.纳税人状态为正常;

2.存在有效的税(费)种认定信息。

三、功能节点

电子税务局——我要办税——税费申报及缴纳——增值税及附加税费申报——增值税小规模纳税人申报

四、操作步骤

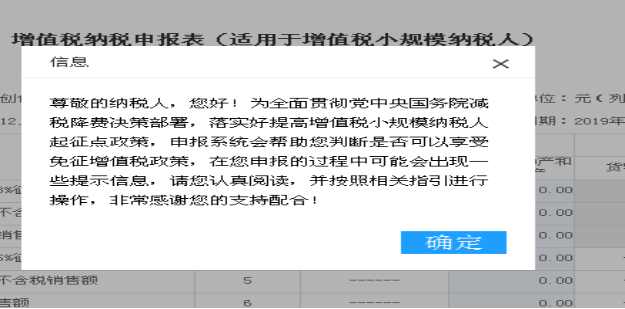

在纳税申报主界面增加提示:尊敬的纳税人,您好!为全面贯彻党中央国务院减税降费决策部署,落实好提高增值税小规模纳税人起征点政策,申报系统会帮助您判断是否可以享受免征增值税政策,在您申报的过程中可能会出现一些提示信息,请您认真阅读,并按照相关指引进行操作,非常感谢您的支持配合! 如下图所示:

点“确定”按钮后可填报纳税申报表。

调整销售额计算范围

(1)申报表中“货物及劳务”“服务、不动产和无形资产”列销售额不再分别计算,以合计数来确定是否享受免征增值税政策。

(2)适用增值税差额征收政策的增值税小规模纳税人,以差额后的销售额确定是否享受免征增值税政策。

(3)纳税人本期偶然发生的转让不动产的销售额,允许从当期销售额合计数中扣除,扣除后销售额未达起征点的,免征增值税。

调整相应监控规则

申报表主表第10栏“小微企业免税销售额”

(1)个体工商户和其他个人不填写本栏次。

(2)“货物及劳务”“服务、不动产和无形资产”列“本期数”合计应小于等于10万元(按季纳税30万元),大于10万元(按季纳税30万元)的不允许填数,同时提示:本栏次数据不包括“偶然发生的转让不动产销售额”;适用增值税差额征收政策的纳税人,请填写差额后的销售额;如果考虑以上因素后,本期销售额小于等于10万元(按季纳税30万元)的,可填报本栏次。

申报表主表第11栏“未达起征点销售额”

(1)本栏次由个体工商户和其他个人填写。

(2)“货物及劳务”“服务、不动产和无形资产”列“本期数”合计应小于等于10万元(按季纳税30万元),大于10万元(按季纳税30万元)的不允许填数,同时提示:本栏次数据不包括“偶然发生的转让不动产销售额”;适用增值税差额征收政策的纳税人,请填写差额后的销售额;如果考虑以上因素后,本期销售额小于等于10万元(按季纳税30万元)的,可填报本栏次。

报表填写

小微优惠减免的判断及填报

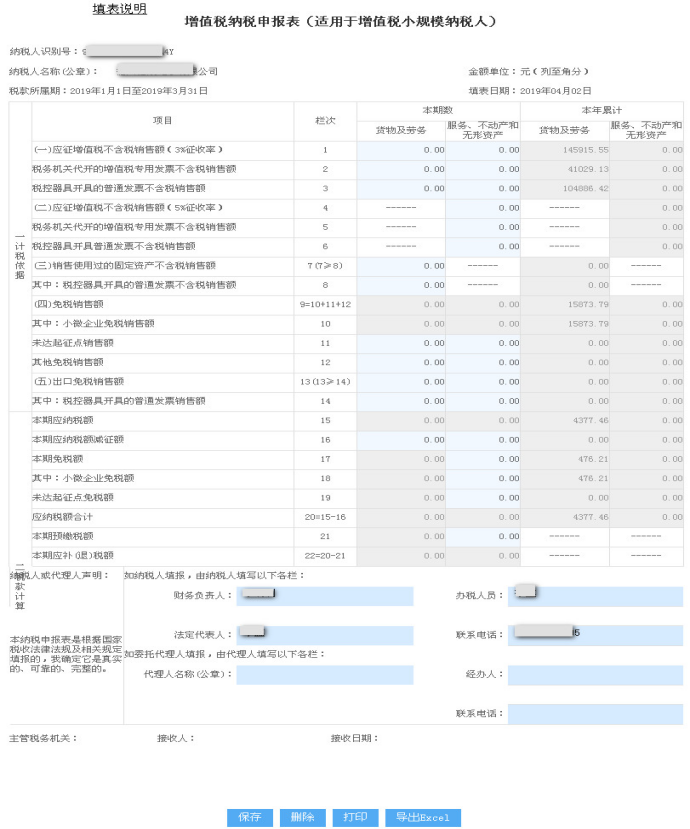

登录山东省电子税务局,点击“我要办税”---“税费申报及缴纳”---“增值税及附加税申报”----“增值税小规模纳税人申报”---“增值税纳税申报表(适用于增值税小规模纳税人)” ,如下图所示:

纳税人填入数据后,根据申报表主表第1栏+第4栏+第7栏+第9栏+第13栏“货物及劳务”、“服务、不动产和无形资产”列“本期数”合计(以下简称“本期数”)的计算结果判断。

若第1栏+第4栏+第7栏+第9栏+第13栏≤起征点,且第1栏-第2栏+第4栏-第5栏+第7栏>0时

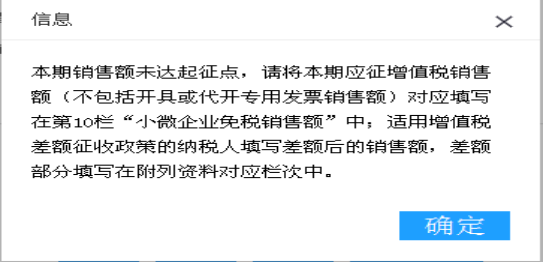

若第1栏+第4栏+第7栏+第9栏+第13栏≤起征点,且第1栏-第2栏+第4栏-第5栏+第7栏>0时,提示:本期销售额未达起征点,请将本期应征增值税销售额(不包括开具或代开专用发票销售额)对应填写在第10栏“小微企业免税销售额”中;适用增值税差额征收政策的纳税人填写差额后的销售额,差额部分填写在附列资料对应栏次中。如下图所示:

点“确定”按钮并将数据填报到小微栏次。

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第10栏=0时

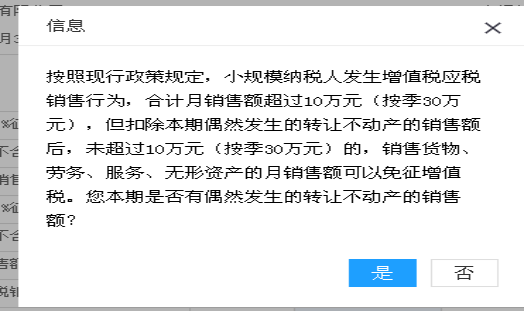

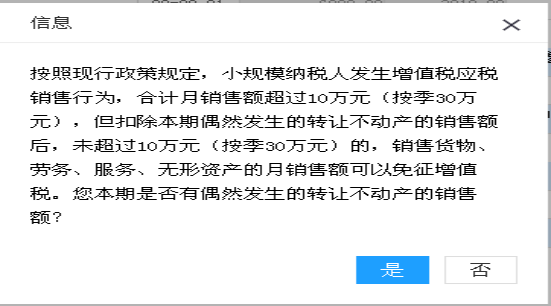

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第10栏=0时,提示:按照现行政策规定,小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元(按季30万元),但扣除本期偶然发生的转让不动产的销售额后,未超过10万元(按季30万元)的,销售货物、劳务、服务、无形资产的月销售额可以免征增值税。您本期是否有偶然发生的转让不动产的销售额(若纳税人当期已做过转让不动产销售额判断的,则不再重复提示)。如下图所示:

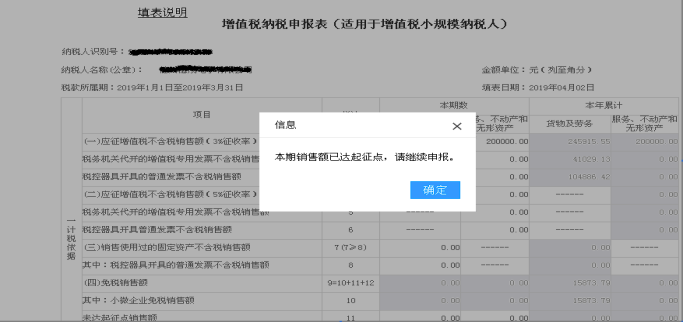

( 1)纳税人选择“否”,则提示:本期销售额已达起征点,请继续申报。如下图所示:

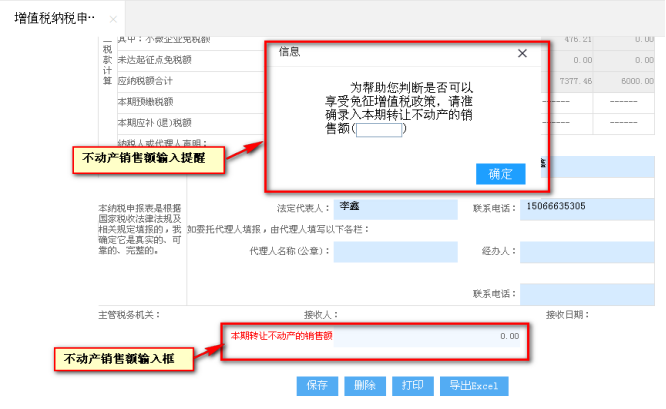

(2)纳税人选择“是”,则提示:为帮助您判断是否可以享受免征增值税政策,请准确录入本期转让不动产的销售额( )。(若纳税人当期已录入过转让不动产数据的,则不再重复录入)。纳税人可以在弹出的信息提示框的括号内输入本期转让不动产的销售额,也可以在报表最下方的“本期转让不动产的销售额”栏次填写,如下图所示:

系统记录纳税人录入的数据,并做以下判断:

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额>起征点,则提示:本期销售额已达起征点,请继续申报。

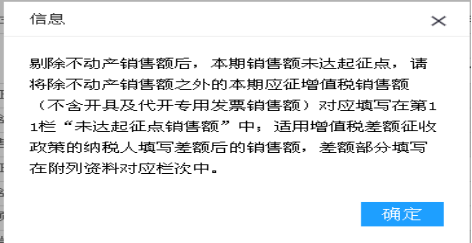

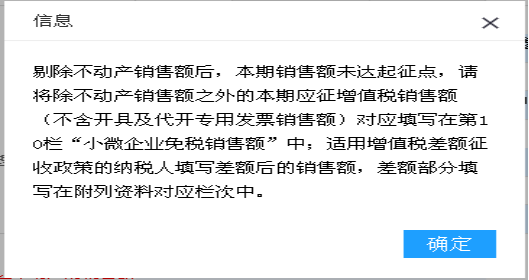

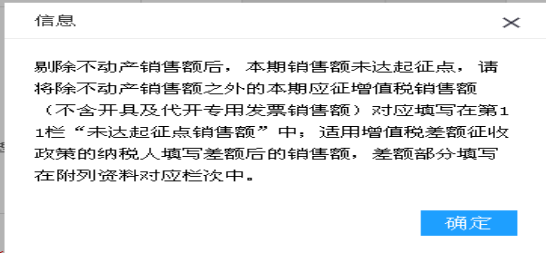

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额。则提示:剔除不动产销售额后,本期销售额未达起征点,请将除不动产销售额之外的本期应征增值税销售额(不含开具及代开专用发票销售额)对应填写在第10栏“小微企业免税销售额”中;适用增值税差额征收政策的纳税人填写差额后的销售额,差额部分填写在附列资料对应栏次中。如下图所示:

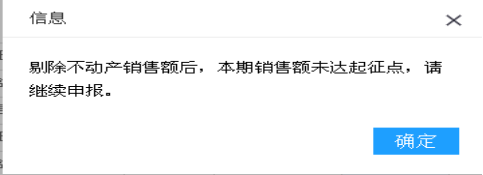

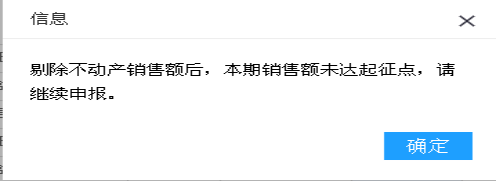

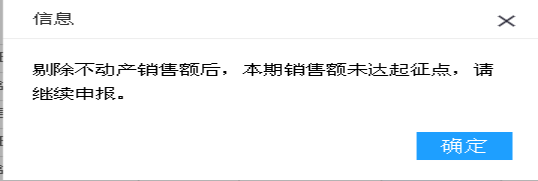

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且不存在第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额情形的。则提示:剔除不动产销售额后,本期销售额未达起征点,请继续申报。如下图所示:

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第10栏>0时

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第10栏>0时,提示:按照现行政策规定,小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元(按季30万元),但扣除本期偶然发生的转让不动产的销售额后,未超过10万元(按季30万元)的,销售货物、劳务、服务、无形资产的月销售额可以免征增值税。您本期是否有偶然发生的转让不动产的销售额?(若纳税人当期已做过转让不动产销售额判断的,则不再重复提醒)。

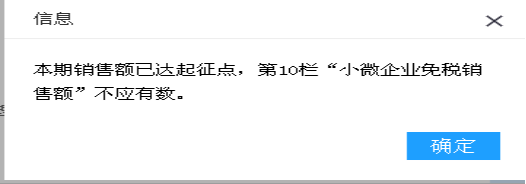

纳税人选择“否”,则提示:本期销售额已达起征点,第10栏“小微企业免税销售额”不应有数。

纳税人选择“是”,则提示:为帮助您判断是否可以享受免征增值税政策,请准确录入本期转让不动产的销售额( )。(若纳税人当期已录入过转让不动产数据的,则不再重复录入)。

系统记录纳税人输入的数据,并做以下判断:

若第1栏+第4栏+第7栏+第9栏+第13栏-本期转让不动产的销售额>起征点,则提示:本期销售额已达起征点,第10栏“小微企业免税销售额”不应有数。

若第1栏+第4栏+第7栏+第9栏+第13栏-本期转让不动产的销售额≤起征点,且第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额。则提示:剔除不动产销售额后,本期销售额未达起征点,请将除不动产销售额之外的本期应征增值税销售额(不含开具及代开专用发票销售额)对应填写在第10栏“小微企业免税销售额”中;适用增值税差额征收政策的纳税人填写差额后的销售额,差额部分填写在附列资料对应栏次中。

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且不存在第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额情形的。则提示:剔除不动产销售额后,本期销售额未达起征点,请继续申报。

个体纳税人享受起征点减免的判断及填报

根据申报表主表第1栏+第4栏+第7栏+第9栏+第13栏本期数的计算结果判断。

若第1栏+第4栏+第7栏+第9栏+第13栏≤起征点,且第1栏-第2栏+第4栏-第5栏+第7栏>0时

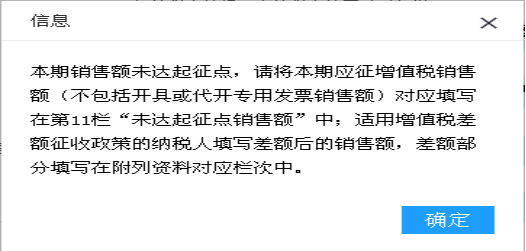

若第1栏+第4栏+第7栏+第9栏+第13栏≤起征点,且第1栏-第2栏+第4栏-第5栏+第7栏>0时,提示:本期销售额未达起征点,请将本期应征增值税销售额(不包括开具或代开专用发票销售额)对应填写在第11栏“未达起征点销售额”中;适用增值税差额征收政策的纳税人填写差额后的销售额,差额部分填写在附列资料对应栏次中。

如下图所示:

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第11栏=0时

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第11栏=0时,提示:按照现行政策规定,小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元(按季30万元),但扣除本期偶然发生的转让不动产的销售额后,未超过10万元(按季30万元)的,销售货物、劳务、服务、无形资产的月销售额可以免征增值税。您本期是否有偶然发生的转让不动产的销售额?(若纳税人当期已做过转让不动产销售额判断的,则不再重复提示)。

(1)纳税人选择“否”,则提示:本期销售额已达起征点,请继续申报。

(2)纳税人选择“是”,则提示:为帮助您判断是否可以享受免征增值税政策,请准确录入本期转让不动产的销售额( )。

系统记录纳税人录入的数据,并做以下判断:

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额>起征点,则提示:本期销售额已达起征点,请继续申报。

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额,则提示:剔除不动产销售额后,本期销售额未达起征点,请将除不动产销售额之外的本期应征增值税销售额(不含开具及代开专用发票销售额)对应填写在第11栏“未达起征点销售额”中;适用增值税差额征收政策的纳税人填写差额后的销售额,差额部分填写在附列资料对应栏次中。

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且不存在第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额情形的。则提示:剔除不动产销售额后,本期销售额未达起征点,请继续申报。

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第11栏>0时

若第1栏+第4栏+第7栏+第9栏+第13栏>起征点,且第11栏>0时,提示:按照现行政策规定,小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元(按季30万元),但扣除本期偶然发生的转让不动产的销售额后,未超过10万元(按季30万元)的,销售货物、劳务、服务、无形资产的月销售额可以免征增值税。您本期是否有偶然发生的转让不动产的销售额?(若纳税人当期已做过转让不动产销售额判断的,则不再重复判断)。

(1)纳税人选择“否”,则提示:本期销售额已达起征点,第11栏“未达起征点销售额”不应有数。

(2)纳税人选择“是”,则提示:为帮助您判断是否可以享受免征增值税政策,请准确录入本期转让不动产的销售额( )。(若纳税人当期已录入过转让不动产数据的,则不再重复录入)

系统记录纳税人录入的数据,并做以下判断:

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额>起征点,则提示:本期销售额已达起征点,第11栏“未达起征点销售额”不应有数。

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额。则提示:剔除不动产销售额后,本期销售额未达起征点,请将除不动产销售额之外的本期应征增值税销售额(不含开具及代开专用发票销售额)对应填写在第11栏“未达起征点销售额”中;适用增值税差额征收政策的纳税人填写差额后的销售额,差额部分填写在附列资料对应栏次中。

若第1栏+第4栏+第7栏+第9栏+第13栏-本期销售不动产的销售额≤起征点,且不存在第1栏-第2栏+第7栏>0,或第4栏-第5栏>0,且4栏-第5栏≠本期转让不动产的销售额情形的。则提示:剔除不动产销售额后,本期销售额未达起征点,请继续申报。

实行定期定额的个体纳税人是否可以参照上述监控规则,不再详细介绍。

存在差额扣除项目的填报

存在差额扣除项目的纳税人,请填写点击增值税纳税申报表(适用于增值税小规模纳税人)附列资料”表。

点击“我要办税”---“税费申报及缴纳”---“增值税及附加税申报”----“增值税小规模纳税人申报”---“增值税纳税申报表(适用于增值税小规模纳税人)附列资料” ,如下图所示:

当适用增值税差额征收政策的纳税人,差额后的销售额未达征点,可享受免征增值税政策时,即:申报表主表第10栏或第11栏有数据时,申报表主表第1栏、第4栏,与附列资料第8栏、第16栏的表间勾稽关系不启用。

存在优惠减免事项的填报

享受优惠减免项目的纳税人,请填写点击增值税减免税申报明细表。

点击“我要办税”---“税费申报及缴纳”---“增值税及附加税申报”----“增值税小规模纳税人申报”---“增值税减免税申报明细表” ,如下图所示:

本表由享受增值税减免税优惠政策的纳税人填写。“一、减税项目”由本期按照税收法律、法规及国家有关税收规定享受减征(包含税额式减征、税率式减征)增值税优惠的纳税人填写。“二、免税项目”由本期按照税收法律、法规及国家有关税收规定免征增值税的纳税人填写。

确认申报

以上报表填写并保存成功后,点击确认申报按钮,系统自动审核数据,通过审核校验的,系统自动将申报数据执行写入金三核心征管系统操作,请注意查询申报状态及税款划转情况。

未通过审核校验的,提示未通过原因,用户根据提示信息调整,然后再次点击确认申报按钮提交申报数据。