1%及3%非小微,收入有正有负,减征额部分抵减申报表填写案例

北京地区某企业为增值税小规模纳税人,主营业务为销售货物,选择1个季度为纳税期限。2020年1月份销售一批货物,自行开具增值税普通发票价税合计20.60万元;2月份发生一批退货,自行开具红字增值税普通发票价税合计为46.35万元;3月份销售一批货物,自行开具增值税普通发票价税合计为60.60万元。

分析:根据2020年13号公告规定“自2020年3月1日至5月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税”,5号公告第一条及第四条规定“增值税小规模纳税人取得应税销售收入,纳税义务发生时间在2020年2月底以前,适用3%征收率征收增值税的,按照3%征收率开具增值税发票;纳税义务发生时间在2020年3月1日至5月31日,适用减按1%征收率征收增值税的,按照1%征收率开具增值税发票”;“增值税小规模纳税人取得应税销售收入,纳税义务发生时间在2020年2月底以前,已按3%征收率开具增值税发票,发生销售折让、中止或者退回等情形需要开具红字发票的,按照3%征收率开具红字发票”。该企业2020年1月取得收入适用3%征收率,开具相应增值税普通发票选择3%征收率,2月发生销售退回,开具相应红字增值税普通发票选择3%征收率,3月取得收入可减按1%征收率征收增值税,开具相应增值税普通发票可选择1%征收率。

根据5号公告第二条及第三条规定“减按1%征收率征收增值税的,按下列公式计算销售额:销售额=含税销售额/(1+1%)”、“减按1%征收率征收增值税的销售额应当填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税纳税申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次”,该企业2020年一季度销售额=206000÷(1+3%)-463500÷(1+3%)+606000÷(1+1%)=350000(元),减征额本期发生额=606000÷(1+1%)×2%=12000(元)

根据2019年13号公告政策规定“2019年1月1日至2021年12月31日小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。”该纳税人2020年一季度不含税销售收入为35万元,超过30万元,不可以享受小微企业免征增值税优惠政策。

1.《增值税减免税申报明细表》:

第2行“减税性质代码及名称”选择“0001011608|SXA031901121对湖北省外的小规模纳税人减按1%征收率征收增值税”

第2行“本期发生额”=12000(元)

第2行“本期应抵减税额”=“期初余额”+“本期发生额”=0+12000=12000(元)

第2行“本期实际抵减税额”根据填表说明规定,小规模纳税人填写时,第1行“合计”本列数=申报表主表第16栏“本期应纳税额减征额”“本期数”,而申报表主表第16栏“本期应纳税额减征额”“本期数”小于或等于第15栏“本期应纳税额”时,按本期减征额实际填写;当本期减征额大于第15栏“本期应纳税额”时,按本期第15栏填写,本期减征额不足抵减部分结转下期继续抵减。该纳税人当期仅有此一项减征项目,申报表主表第15栏=10500,小于12000,因此第2行“本期实际抵减税额”=10500(元)。

第2行“期末余额”=本期应抵减税额-本期实际抵减税额=12000-10500=1500(元)

该企业2020年一季度(税款所属期)《增值税减免税申报明细表》填报如下所示:

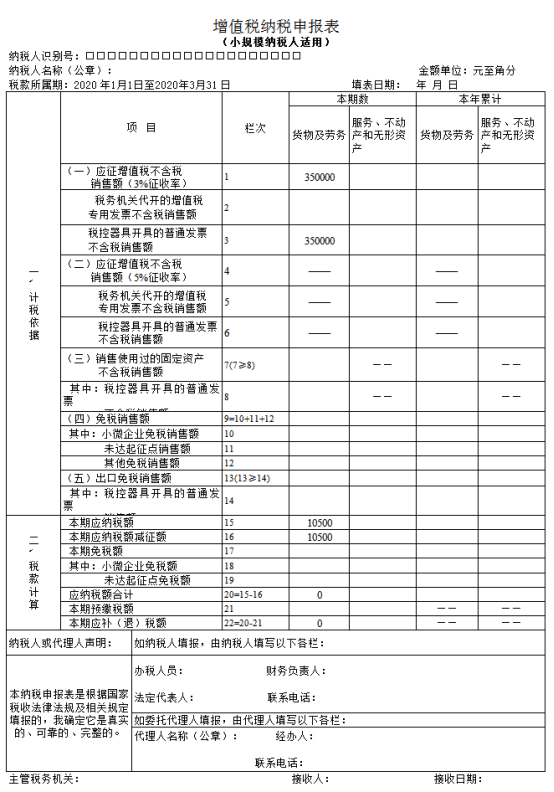

2.《增值税纳税申报表(小规模纳税人适用)》:

该企业销售货物应填写至“货物及劳务”列对应的相关栏次。

第1栏“ 应征增值税不含税销售额(3%征收率) ”=350000(元)

第3栏“税控器具开具的普通发票不含税销售额”=206000÷(1+3%)-463500÷(1+3%)+606000÷(1+1%)=350000(元)

第15栏“本期应纳税额”=350000×3%=10500(元)

第16栏“本期应纳税额减征额”=10500(元)

第20栏“应纳税额合计”=0(元)

第22栏“本期应补(退)税额”=0(元)

该企业2020年一季度(税款所属期)《增值税纳税申报表(小规模纳税人适用)》填报如下所示:

该企业2020年一季度无需缴纳增值税税款。