【事项描述】

发生车辆购置税应税行为的纳税人,依照法律、行政法规规定或者税务机关确定的申报期限、申报内容,向税务机关申报缴纳车辆购置税。

【报送资料】

|

序号 |

材料名称 |

数量 |

备注 |

|

|

1 |

2份 |

|

||

|

2 |

纳税人身份证明 |

1份 |

|

|

|

以下为条件报送资料 |

||||

|

征税车辆还应报送 |

车辆合格证明 |

1份 |

|

|

|

车辆价格证明 |

1份 |

|

||

|

免税车辆还应报送 |

2份 |

|

||

|

车辆合格证明 |

1份 |

|

||

|

车辆价格证明 |

1份 |

|

||

|

车辆免(减)税证明资料 |

1份 |

|

||

|

免税车辆重新申报 |

发生二手车转让行为的免税条件消失车辆还应报送 |

二手车销售统一发票 |

1份 |

|

|

《车辆购置税完税证明》正本 |

1份 |

|

||

|

其他相关资料 |

|

|

||

|

未发生二手车转让行为的免税条件消失车辆还应报送 |

《车辆购置税完税证明》正本 |

1份 |

|

|

|

其他相关资料 |

|

|

||

|

发生二手车转让行为的免税条件未消失车辆还应报送 |

2份 |

|

||

|

二手车销售统一发票 |

1份 |

|

||

|

《车辆购置税完税证明》正本 |

1份 |

|

||

|

其他免税申报资料 |

1份 |

|

||

|

补税车辆还应报送 |

车辆价格证明 |

1份 |

|

|

|

补税相关材料 |

1份 |

|

||

|

驻外使领馆工作人员进口自用车辆还应报送 |

驻外使领馆出具的《我国驻外使领馆人员离任回国证明书》或者《驻外使领馆人员身份证明》 |

1份 |

|

|

|

纳税人护照 |

1份 |

|

||

【办理渠道】

办税服务厅(场所)

(1)需要办理车辆登记注册手续的纳税人,可在车辆登记注册地税务机关办税服务厅(场所)办理

(2)不需要办理车辆登记注册手续的纳税人,可在纳税人所在地主管税务机关办税服务厅(场所)办理

【受理部门】

办税服务厅(场所)

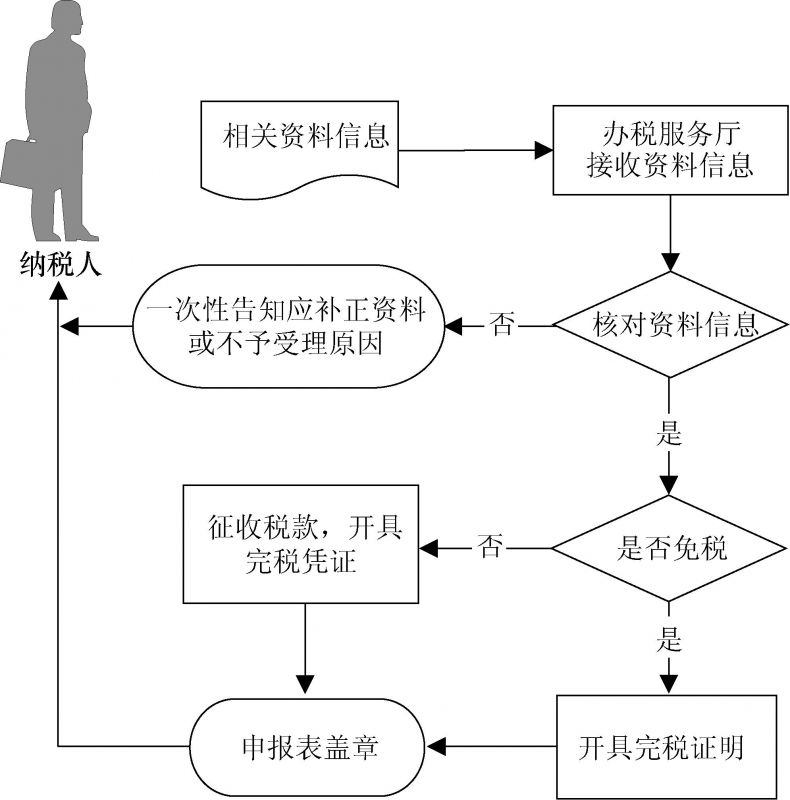

【办事流程】

【办理时限】

资料齐全、符合法定形式、填写内容完整的,税务机关受理后即时办结。

【办理结果】

税务机关反馈的《车辆购置税完税证明》正、副本。

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.纳税人在资料完整且符合法定受理条件的前提下,最多只需要到税务机关跑一次。

3.纳税人身份证明具体指:

(1)内地居民,提供内地《居民身份证》或者《居民户口簿》(上述证件上的签发机关所在地与车辆登记注册地不一致的,纳税人在申报纳税时需同时提供车辆登记注册地户籍管理部门出具的居住证明或者其他相关证明文书)或者军人(含武警)身份证明;

(2)香港、澳门特别行政区、台湾地区居民,提供入境的身份证明和境内居住证明;

(3)外国人,提供入境的身份证明和境内居住证明;

(4)组织机构,提供加载统一社会信用代码的营业执照或其他有效机构证明。

4.车辆合格证明具体指:

(1)国产车辆,提供整车出厂合格证明(以下简称“合格证”)或者车辆电子信息单。

(2)进口车辆,提供车辆电子信息单、车辆一致性证书、《中华人民共和国海关货物进口证明书》或者《中华人民共和国海关监管车辆进(出)境领(销)牌照通知书》或者《没收走私汽车、摩托车证明书》。

5.车辆价格证明具体指:

(1)境内购置车辆,提供销售者开具给纳税人购买应税车辆所支付的全部价款和价外费用的凭证,包括统一发票(发票联和报税联)或者其他有效凭证。

(2)进口自用车辆,提供《海关进口关税专用缴款书》或者《海关进口消费税专用缴款书》或者海关进出口货物征免税证明。

6.纳税人未按照规定的期限办理纳税申报和报送纳税资料的,将影响纳税信用评价结果。

7.应税车辆包括汽车、摩托车、电车、挂车、农用运输车5类。

8.纳税人办理本事项的时限要求为:

(1)纳税人购买自用应税车辆的,应自购买之日起60日内申报纳税。

(2)进口自用应税车辆的,应自进口之日起60日内申报纳税。

(3)自产、受赠、获奖或者以其他方式取得并自用应税车辆的,应自取得之日起60日内申报纳税。

(4)免税车辆因转让、改变用途等原因,其免税条件消失的,纳税人应在免税条件消失之日起60日内到主管税务机关重新申报纳税。

9.车辆购置税的计税价格根据不同情况按下列规定确定:

(1)纳税人购买自用的应税车辆的计税价格,为纳税人购买应税车辆而支付给销售者的全部价款和价外费用,不包括增值税税款。

(2)纳税人进口自用的应税车辆的计税价格的计算公式为:计税价格=关税完税价格+关税+消费税

(3)纳税人购买自用或者进口自用应税车辆,申报的计税价格低于同类型应税车辆的最低计税价格,又无正当理由的,计税价格为国家税务总局核定的最低计税价格;

(4)纳税人自产、受赠、获奖或者以其他方式取得并自用的应税车辆的计税价格,主管税务机关参照国家税务总局规定的最低计税价格核定;

(5)国家税务总局未核定最低计税价格的车辆,计税价格为纳税人提供的有效价格证明注明的价格。有效价格证明注明的价格明显偏低的,主管税务机关有权核定应税车辆的计税价格;

(6)进口旧车、因不可抗力因素导致受损的车辆、库存超过3年的车辆、行驶8万公里以上的试验车辆、国家税务总局规定的其他车辆,计税价格为纳税人提供的有效价格证明注明的价格。纳税人无法提供车辆有效价格证明的,主管税务机关有权核定应税车辆的计税价格;

(7)免税条件消失的车辆,自初次办理纳税申报之日起,使用年限未满10年的,计税价格以免税车辆初次办理纳税申报时确定的计税价格为基准,每满1年扣减10%;未满1年的,计税价格为免税车辆的原计税价格;使用年限10年(含)以上的,计税价格为0。

10.办税服务厅地址,可在国家税务总局贵州省税务局门户网站或拨打12366纳税服务热线查询。

【政策依据】

1.《中华人民共和国车辆购置税暂行条例》

2.《车辆购置税征收管理办法》(国家税务总局令第33号)

3.《国家税务总局关于修改〈车辆购置税征收管理办法〉的决定》(国家税务总局令第38号)

4.《国家税务总局关于车辆购置税征收管理有关问题的公告》(国家税务总局公告2015年第4号)

5.《国家税务总局关于车辆购置税征收管理有关问题的补充公告》(国家税务总局公告2016年第52号)

个体工商户、企事业单位的承包承租经营者、个人独资企业投资人和合伙企业合伙人,应按照法律法规的规定办理生产、经营纳税人个人所得税自行纳税申报。

个体工商户、企事业单位的承包承租经营者、个人独资企业投资人和合伙企业合伙人,应按照法律法规的规定办理生产、经营纳税人个人所得税自行纳税申报。发生车辆购置税应税行为的纳税人,依照法律、行政法规规定或者税务机关确定的申报期限、申报内容,向税务机关申报缴纳车辆购置税。发生车辆购置税应税行为的纳税人,依照法律、行政法规规定或者税务机关确定的申报期限、申报内容,向税务机关申报缴纳车辆购置税。